Les bases du financement immobilier

25 octobre 2024

Acquérir un bien immobilier nécessite de solides ressources financières. Avant de se lancer, il est essentiel de maîtriser les notions de base pour financer votre future maison. Pour vous aider à y voir plus clair, cet article présente dans les grandes lignes le crédit hypothécaire, les règles d'obtention, les sources de fonds propres, les types d'hypothèques et d'amortissements en Suisse.

Le crédit hypothécaire

Il s'agit d'une mise à disposition d'argent sous forme de prêt, consentie par un créancier (prêteur) à un débiteur (emprunteur) pour permettre l'acquisition d'un bien immobilier. Une hypothèque peut être octroyée par une banque, une compagnie d'assurance ou une caisse de pension. En garantie, le prêteur hypothécaire reçoit le droit de gage immobilier sur le bien immobilier (cédule hypothécaire).

La règle des 20%

La part des fonds propres doit représenter plus ou moins 20% du prix d'achat du bien immobilier. La part de fonds étrangers (hypothèque), elle, s'élève à environ 80% de la valeur estimée du bien immobilier par la banque (peut différer du prix d'achat). De même, les charges de l'hypothèque telles que les intérêts, l'entretien et l'amortissement ne doit pas excéder 1/3 du revenu brut annuel.

La règle des 20% ne concerne pas tous les objets. Voici un récapitulatif concernant la règle des fonds propres en fonction des types de biens immobiliers :

Sources des fonds propres

Les fonds propres peuvent provenir de 7 sources différentes :

- Argent liquide ou de l'épargne

- Terrain sur lequel on projette de construire

- Augmentation de l'hypothèque d'un autre bien

- Utilisation du capital de prévoyance : 2ème pilier (uniquement en résidence principale)

- Utilisation du capital de l'épargne : 3ème pilier (uniquement en résidence principale)

- Avance sur héritage

- Travaux personnels (doivent être acceptés par la banque et nécessitent un CFC dans le métier)

Types d'hypothèques

Il existe 3 types d'hypothèques principales en Suisse :

- L'hypothèque à taux variable est une hypothèque dont le taux d'intérêt fluctue au cours du temps en fonction de l'indice de référence, le Saron. Le taux effectif est connu le jour qui précède le paiement. Son amortissement peut se faire de manière directe ou indirecte.

- L'hypothèque à taux fixe a généralement une durée comprise entre 2 et 10 ans, avec un taux d'intérêt qui reste inchangé pendant toute la durée contractuelle. Avantage : le coût fixe reste constant sur toute la durée. L'amortissement peut aussi se faire de manière directe ou indirecte.

- Le SARON est un indice de référence indiquant le taux auquel les banques sont disposées à se prêter entre elles. Plus transparent et plus robuste, il remplace le Libor à partir du 1er janvier 2022.

Amortissement

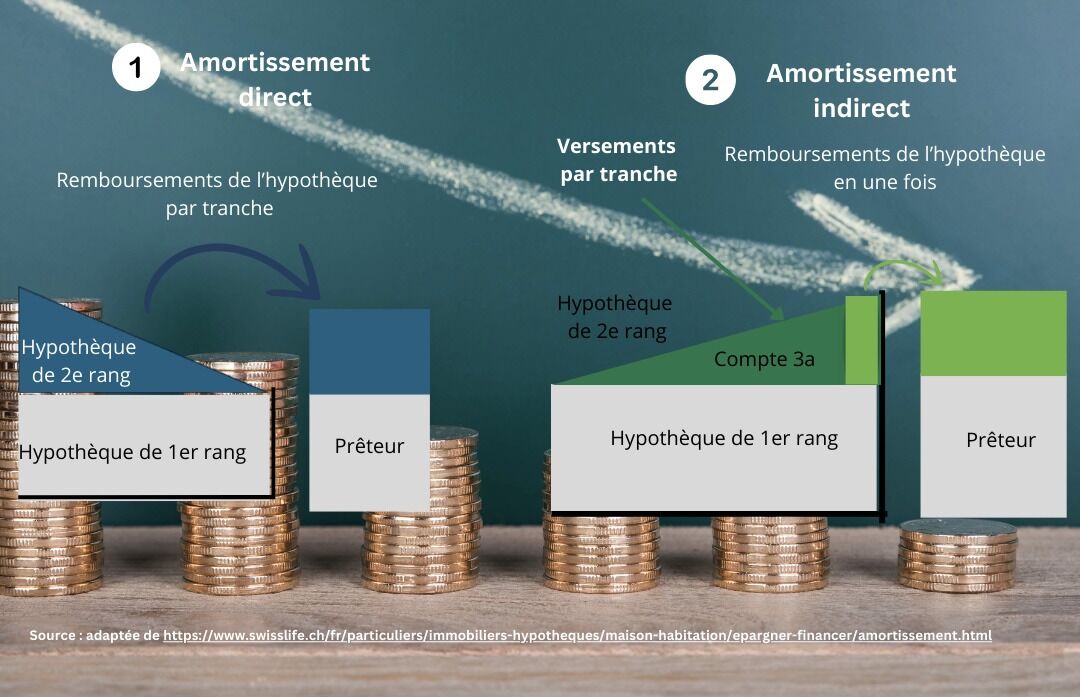

Finalement, pour rembourser le capital alloué par l'institut bancaire, deux possibilités s'offrent à vous :